2021年9月

余生は誰にも迷惑をかけずに静かに生きて静かに死にたい。と思っているのですが、平均寿命を超えてくると、年齢を重ねるごとに身体的・肉体的な機能低下を招き、日常生活を営むことが困難になりますから介護比率は一気に増えます。

身体的・肉体的な機能低下であれば、公的支援を受けて何とか生活することができますが、認知症となれば別です。

問題なのは、認知症は私もあなたも誰でもがなりうるものだということです。

認知症とは病名ではなく症候群で、アルツハイマー型、脳血管性型、レビー小体型などがありますが、「記憶障害の他に失語、失行、失認、実行機能の障害が1つ以上加わり、その結果、社会生活あるいは職業上に明らかに支障をきたし、かつての能力レベルの明らかな低下が見られる状態」と定義されています。

もしかすると自分も認知症になるかもしれないのであれば、何も知らないままというのではなく、万が一の場合に対策を立てるためにも知っている方が良いです。

日本には認知症に限らず精神上の障害により判断能力が不十分な人のために成年後見制度があります。

成年後見制度は、法定後見と任意後見に分かれますが、法定後見は、既に判断能力が低下してしまっている場合に利用する制度で、本人の判断能力に応じて「後見」「保佐」「補助」が設けられ後見人の役割が定められています。

後見人は本人を代理して法律行為を行ったり、本人が締結した契約が本人に不利益であれば取り消すことも可能で本人の保護を図りますが、家庭裁判所の審判が必要となります。

成年後見制度の詳細は家庭裁判所などの資料を参照して頂きたいのですが、最大のデメリットが管理財産額に応じて後見人に支払う毎月数万円の報酬です。

管理財産額が1千万円以下の場合は基本報酬が1月に2万円=1年で24万円、10年で240万円ですから、財産額と比較すると巨額です。

親族が後見人になるのであれば報酬ゼロも可能と思われますが、親族間で紛争性がある場合や近くに親族がいない場合なども含め、第三者(弁護士・司法書士・社会福祉士・市民後見人等)が就任するケースが半数以上となっています。

しかし後見人の職務は「財産目録と収支予定表の作成」「財産管理と身上監護」「法律行為と事実行為」などがあり、報酬を受け取る場合にも、後見人が家庭裁判所へ報酬付与の申立てを行い報酬付与の審判を経た上で受領するので、大変で面倒であるともいえます。

一方、任意後見は元気な人が将来の判断能力の低下に備える制度で、公正証書による契約で信頼できる人を後見人とする制度です。

判断能力が十分なうちに「誰に」「何を任せるのか」をあらかじめ契約で定めておく制度で、本人の判断能力が衰えてきた時点で、任意後見人受任者が家庭裁判所へ申立てを行い、任意後見監督人が選任された段階で任意後見が開始されます。

任意後見人の報酬は自由に設定できますが、任意後見監督人の報酬は裁判所が決定します。

任意後見では後見人を自分で選ぶことはできますが、大枠は成年後見制度で定められており、自由な運用などはできませんし、それが本人の厳正な財産管理になっています。

大事な制度ではありますが、2020年時点で成年後見制度を利用しているのは約23万人で判断能力が不十分とみられる推計約1,000万人の約2%にすぎません。

利用者数が少ない理由は、ここで取り扱う問題ではありませんので割愛しますが、認知症=判断能力が不十分な人の財産管理をどうするのかを考えるのは重要です。

令和3年2月17日の日本経済新聞1面に、「認知症患者の預金引出し・代理権ない親族も」という記事が掲載されました。

全国銀行協会は認知症患者の預金を引き出す場合の「考え方」をまとめた。

預金を払い戻すには、本人の意思確認が必要で、親族といえども預金を引き出せないとしてきた慣例を見直す。

成年後見制度を利用することが「基本」としつつも、代理権がなくても「極めて限定的な対応」を定め、預金の代理出金を認める方向だ。とありましたが、少なくとも半年経過した時点の銀行窓口では従来通りの対応となっています。(これは筆者が確認した範囲内なので、柔軟に対応している銀行もあるかもしれません)

このような状況を踏まえて考えられる対策が家族信託です。

本年2月にも認知症対策の手段として家族信託を紹介していますが、改めてご案内します。

当社は「認知症対策」に有効な家族信託のコーディネートを行っていますが、そもそも認知症対策とはなんでしょうか。

前述の通り、認知症は私もあなたも誰でもがなりうるもので、判断能力を失った状態では生活を維持することも資産を管理することはできませんが、ここでは資産管理に絞って記述します。(生活の維持については8月の介護をご参照下さい)

金銭であれば自分の銀行口座にあると思いますが、キャッシュカードはあるけれど暗証番号が思い出せない、機械の操作が分からない、そもそも銀行まで行けないなどの理由で引き出すことが出来ない。ということが起こりうるのです。

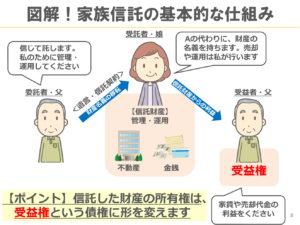

金銭を引き出すだけであれば配偶者や同居人が代行することもできますが、資産が自宅の処分や賃貸マンションの管理や売却となれば代行することはできませんから、判断能力がある内に、①信頼できる人を定め=受託者、②目的を定め=自分の幸福な人生のために、③管理する資産を定め=信託財産、を管理・処分する権限を託す契約を締結することを家族信託といいます。

大きな資産を所有されている場合には、①の受託者が信託銀行等であり、プロに管理してもらい信託報酬や各種手数料を支払うケースもありますが、家族信託では受託者を配偶者や子にするので報酬ゼロのケースは普通にあります。

基本的な家族信託では、自分が委託者兼受益者となり、信頼できる家族が受託者となります。

自分が所有している資産の中から受託者に管理・処分する権限を与える資産を信託財産として渡しますから、例えば、自宅を信託財産に含めると自宅の所有権は受託者となりますが、受益者は自分ですから贈与税などは不要です。

具体的には、所有権に関する事項(甲区)

所有権移転 令和〇年〇〇月〇〇日 第〇〇〇号

原因 令和〇年〇〇月〇〇日信託 受託者 〇〇〇〇(例えば、子の名前)

信託目録

委託者に関する事項 自分の住所・氏名

受託者に関する事項 子の住所・氏名

受益者に関する事項 自分の住所・氏名

信託条項

信託の目的

受益者の資産の適正な管理及び有効活用を目的とする。

信託財産の管理方法

受託者の権限の範囲

等が登記簿に記載されます。

ここで 受益者は自分ですから贈与税などは不要です。 について、説明します。

例えば、自分が所有している賃貸物件を信託財産とし、自分が委託者兼受益者、子が受託者の場合、前述の通り、移転登記していますから、法務局から固定資産税課に所有権が移転された旨の通知が行き、固定資産課税台帳の名義は受託者となり、受託者に納税通知書が届きます。

しかしに委託者兼受益者は自分ですから、その賃貸収入は自分のものとなり、自分は従前通り所得税を申告する必要があり、受託者は預かっている信託財産から固定資産税を支払うことになります。

その後に委託者兼受益者である自分が死亡した時点で、配偶者を第二受益者とすることも可能ですし、残余の信託財産を誰に相続するのか指名することもできますが、相続を原因として財産権が移転しますから相続税の対象となります。

以上の概要は、自益信託=委託者と受益者が同じ場合の説明です。

委託者が父親で受益者が母親の場合には他益信託に該当し、信託契約を締結した時点で父親から母親に財産権が移転したとみなされ贈与税の対象となります。

簡略にご説明しましたが、認知症になれば、面倒を見てくれる親族の精神的・肉体的・金銭的な負担は大変で「全てを介護に捧げる」可能性もありますから、先ずは金銭的負担を軽減するために家族信託をご検討ください。

また家族信託の詳細は、一般社団法人 家族信託協会の資料をご確認ください。